黄金具备通胀的避险能力,也有危机的避险能力,这两种作用都兼而有之,但是要分在不同的维度来说。

首先对于黄金是一种通胀对冲工具来说,可以认为黄金在任何时候都具备这样的功能。因为作为硬通货和一般准价物,黄金的价值可以认为是不变的,黄金的价格起伏来自于货币价格的起伏。这样从一个长周期来说,可以认为在金本位崩溃之后,黄金的价格上涨一直来自于各国货币整体的贬值速度,所以黄金相当于保证这一部分资产不会被通胀所稀释,因此是可以作为通胀的对冲工具的。

当然黄金资产投资的缺点也在这里,因为从长周期来看,黄金价值不会超过通胀发生变化,因此,黄金是作为一种无息资产被看待的,不适宜长期进行投资。

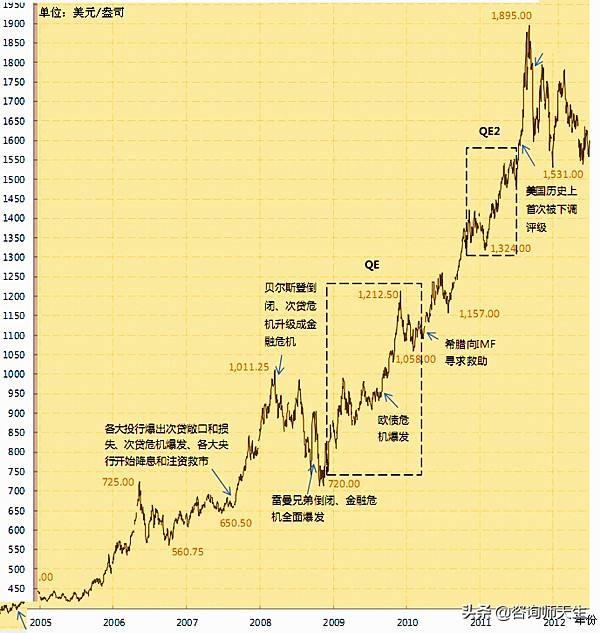

从另一个角度来说,黄金对于危机的对冲是黄金周期性的体现。在经济增长陷入低迷的时候,各种资产都会因为消费市场的低迷而出现一定的贬值,特别是变化比较大的资本市场,比如股票。但是黄金在这时就显示了保值功能,同时因为避险需求和经济增长低迷期的货币贬值,出现了周期性的上涨,因此在经济增速达到顶峰之后,再持有黄金,就具备了危机时进行保值的功能。

目前全球经济周期已经进入了下行,各国经济的增速都在开始低迷,现在持有黄金就是为了应对危机的避险,同时也是为了应对即将到来的各国央行宽松采取的对冲措施。

黄金虽然可以抵御金融风险又可以抵抗通胀,但要看你持有的是实物黄金还是银行纸黄金或者是其它的金融类黄金资产,这里面是有着很大的区别的。

首先来说实物黄金,在金店或银行够买的实物类投资金条,同时有一定的额外费用,如果你没有一定的资金量支持,就买一两根的话是没什么区别的。起不到任何抵抗风险或通胀的作用。同样银行的纸黄金也是一样的具有高额的价格点差。

再说期货黄金,国内的期货黄金由于有交个期的存在,对普通投资人来说并不是很好的交易选择。同样由于是保证金交易带有一定的杠杆作用。并不适合作为抵抗通胀工具。

现货黄金目前通行的是电子盘交易,但在我们国内属于灰色地带,并不受法律保护,同时普通投资者很难找到相对合规的交易平台,同时杠杆较大,投资者一控制不住就容易保持。

综合上面所说,黄金虽然是一种对抗通胀的工具,但这只是对于大型机构和国家政府而言,对我们普通老百姓来说根本不是这么回事。我们普通老百姓想要凭借黄金抵抗通胀显然不可能,你既要考虑黄金的买入时机,又要考虑买入黄金的平台,还需要考虑购买黄金的品种,显然对于普通老百姓而言根本做不到。特别是黄记的买入价位。普通老百姓根本不知道什么时候是适合买入黄金的价格。

去年年初国际金价在1200一线徘徊的时候是最适合买入黄金的时候,不论是纸黄金或是期货黄金或黄金类基金都是不错的选择,但现在这样的价格已经很难看到了。

如果你想投资黄金抵御通胀的话,最好是等到国际金价回调至1400下方,然后通过基金定投的方式,够买黄金基金,这样是最为保险和有效的方式。够买后放个几年能有不错的回报率。

认可,因为黄金是贵金属,属于稀缺资源,本身就具有很高的价值,而且稳定,是真正的硬通货,所以黄金储备量是各国发行货币的基础。

认可。黄金具有避险功能和抗通胀功能。在经济周期后期滞胀阶段黄金抗通胀功能显著,在危机早期对冲风险的功能显著。

正好这两天写了一篇关于黄金投资的文章,《这样买黄金,简简单单让投资收益增加8%》,可以回答这个问题。

黄金主要分为三方面的需求。

第一方面是商品需求,包括珠宝首饰,电子工业等。

第二方面是货币需求。黄金经过漫长的演变,从各种货币中脱颖而出,被各国央行普遍承认,成为储备资产中重要的组成部分。

第三方面是金融需求。无论是抗通胀还是抗危机,都是属于这一块。

盛世古董,乱世黄金。这是人们关于黄金最容易联想到的印象。但实际情况并没有这么简单。

我在文章中特别举例到俄罗斯进军克里米亚,伊朗进攻伊拉克,以及亚洲金融危机的例子。

总结来说,黄金对危机的抵御能力往往具有脉冲性和不确定性。而且一旦危机缓解,很容易引发金价的大幅下跌。

因此想要用黄金来对冲危机,就需要对危机的具体特质,影响范围以及后期的演变做出准确的判断。这超出绝大部分投资者的能力范围。

换句话说,虽然我们知道黄金能够抵御危机,但是你会发现,在实践过程中却困难重重:要么是等你意识到危机的严重性时,黄金已经涨了一大截;要么是你做了预判,买入后,结果不涨反跌,被牢牢套住。

相比于判断危机,我在文中给了一个更好的解决方案:可以通过关注美联储的利率走向指导黄金投资,轻松获得低风险年化8%的收益。

方法简单易行,普通人也能学得会,感兴趣的朋友可以阅读具体内容。

世界上没有任何一种商品,只涨不跌的[大笑][大笑]

- 下一篇: 历史上的文人中为什么少有女性吟诗作赋?

- 上一篇: 秦朝之前王朝长寿,为何秦朝之后王朝大多短命?